La fièvre du développement et des investissements dans les FinTechs (et autres InsurTechs et RegTechs) ne faiblit pas. Avec près de 9,4 milliards d’euros investis en Europe en 2020, ces nouveaux acteurs transforment nos habitudes bancaires. Ils prennent le meilleur de la technologie pour faciliter la gestion et le suivi des comptes en offrant aux utilisateurs plus de convivialité et d’accessibilité. En Europe, près des trois quarts des consommateurs numériquement actifs avaient adopté au moins un produit FinTech en 2019 et les paiements sans contact1, l’essor de la connectivité, le développement de l’open banking ou les technologies de robo-advisors sont encore des tendances qui soutiennent cette croissance.

L’industrie FinTech ne laisse pas de place à l’erreur : des processus d’onboarding client jusqu’à la conformité réglementaire avec un contrôle parfait de la connaissance du client (KYC).

Les processus KYC sont de plus en plus considérés comme un facteur de différenciation concurrentiel, mais ils nécessitent des connaissances et des capacités technologiques pour être pris en charge et bien mis en œuvre.

Le KYC est une exigence réglementaire et obligatoire pour les banques et à plus grande échelle, pour toutes les entreprises réglementées. Il s’agit du processus qui permet aux marques de vérifier qui sont leurs clients. Particulièrement important pour les entreprises du secteur financiers, cela leur permet de mettre des visages sur les noms et de prévenir des activités illégales comme le blanchiment d’argent, l’évasion fiscale ou le financement du terrorisme. Le KYC est un élément clé du processus d’onboarding client, particuliers ou entreprises. Traditionnellement, ce processus était réalisé en personne mais depuis une dizaine d’années, à l’ère du digital, les FinTechs ont transformé et fait évoluer les méthodes du secteur bancaire.

Les FinTechs ont ouvert la voie en ce qui concerne la gouvernance et la croissance du KYC dans le domaine digital. Les processus KYC – lorsqu’ils ne sont pas liés à une réglementation financière spécifique mais plutôt à l’onboarding client – sont de plus en plus utilisés dans de nombreux secteurs, notamment avec le développement des plateformes de la nouvelle « sharing economy » telles que Airbnb, BlaBlaCar, etc. Les plateformes veulent renforcer leur fiabilité tout en exploitant les données clients pour mieux les servir. Créer un climat de confiance entre acheteurs et vendeurs est crucial pour ces plateformes, et un processus d’onboarding sécurisé avec un KYC bien exécuté garantit leur bonne réputation.

En dehors de la réglementation à suivre, elles doivent s’assurer que les clients n’utilisent pas leur entreprise à des fins illégales, ce qui mettrait en danger non seulement leur entreprise et leur réputation, mais aussi d’autres personnes.

Ces trois dynamiques font toutes partie du KYC et sont fondamentales pour les startups qui souhaitent se différencier et augmenter leur croissance de manière durable.

Les réglementations manquées ou non traitées peuvent coûter du temps et de l’argent aux startups.Combinant les normes internationales et locales, la législation KYC est un ensemble de règles complexes et en constante évolution, y compris les dispositifs de lutte contre le blanchiment d’argent (Anti-Money Laundering) et la criminalité financière. Les régulateurs exigent des prestataires de services financiers qu’ils mettent à jour et contrôlent en permanence les profils de leurs clients. Ce afin de s’assurer qu’ils respectent les règles de vigilance à l’égard de la clientèle (Customer Due Diligence). Maintenir ces contrôles et processus à jour est une étape cruciale pour la conformité et la diminution du risque de fraude et de blanchiment.

La mise en œuvre du KYC n’est que la première étape d’un parcours fluide et sans couture synonyme d’une expérience client optimale.

Ce processus est un catalyseur pour la technologie et l’automatisation afin de permettre une efficacité opérationnelle. La technologie garantit l’existence d’un processus d’identification solide pour accélérer l’activation, améliorer l’expérience client et réduire la fraude.

Jusqu’à 70 % du traitement KYC, en particulier la vérification de l’identité et la détection des fraudes, peut être automatisé. Les 30 % restants de surveillance manuelle peuvent facilement être assurés par un prestataire tiers.

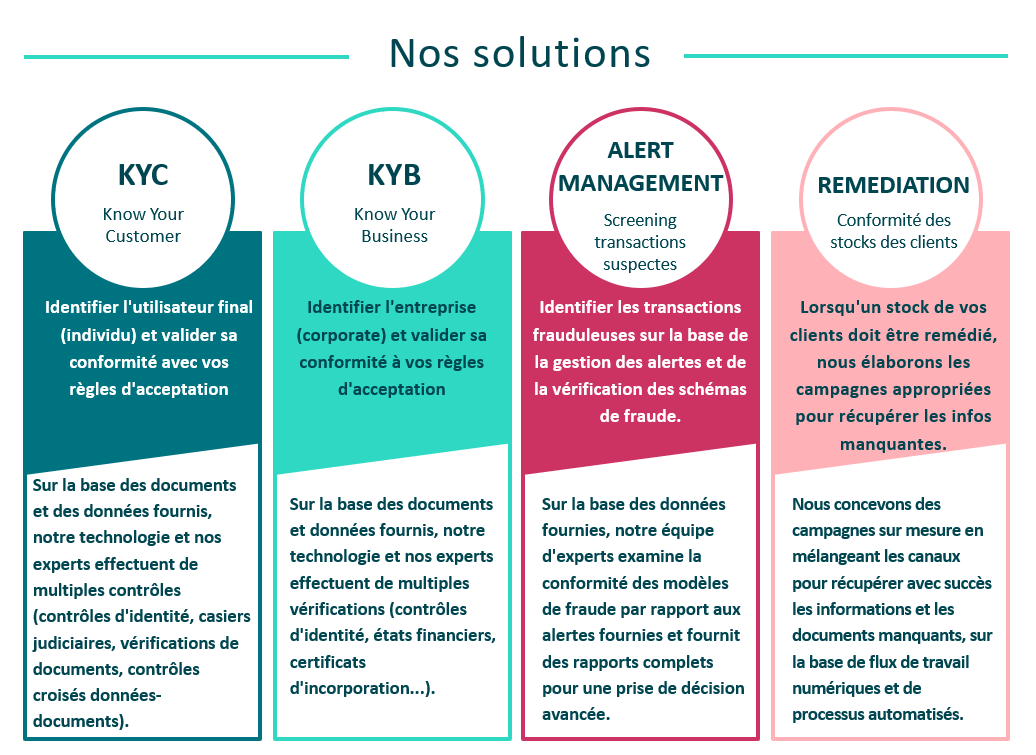

The Nest, par l’intermédiaire du groupe Concentrix, soutient les entreprises de bout en bout avec une combinaison éprouvée de technologie et d’humain, permettant des économies d’échelle et une réduction de la complexité opérationnelle. Nous avons créé une entité dédiée à l’externalisation des processus KYC dans le but d’aider les Fintechs à scaler leurs activités.

L’automatisation ne pouvant jamais être réalisée à 100%, il faut envisager d’ajouter de l’humain, avec des équipes formées et qualifiées. Ils examineront manuellement les documents et les données KYC, dans le cadre d’accords stricts, afin de ne pas interrompre le processus d’onboarding. Imaginez à quel point il peut être frustrant de recevoir un message d’erreur à la fin du processus, après avoir franchi toutes les étapes, uniquement parce que la technologie ne peut pas vous reconnaître ! Dans ce cas, le fait qu’une personne vérifie les documents et corrige les erreurs potentielles augmente considérablement le taux de conversion, ainsi que la satisfaction du client.

La mise en place du KYC peut prendre du temps et être compliquée si vous ne savez pas par où commencer. L’externalisation, telle que le propose déjà The Nest by Concentrix pour plusieurs startups, est une solution qui mérite d’être envisagée – en particulier si vous rencontrez un problème de scalabilité ou de capacité technologique.

Nos experts KYC travaillent à vos côtés pour construire une solution adaptée à vos besoins, basée sur 2 atouts principaux : la technologie et l’humain.

Nous sommes déjà partenaire des principales banques et Fintechs en Europe, contactez-nous pour en savoir plus !