Finansal teknoloji (ve diğer Sigorta ve Regülasyon teknolojisi) firmalarındaki gelişim ve yatırım furyası dinecek gibi durmuyor. Bu yeni oyuncular, Avrupa’da 2020 yılında yapılan yaklaşık 9,4 milyar Avro değerindeki yatırımla bankacılık anlayışımızda bir devrim yaratıyor. Doğru teknolojiyi benimseyerek kullanıcılara daha fazla erişilebilirlik ve kullanılabilirlik sağlıyor, paralarını yönetme ve takip etme işini kolaylaştırıyorlar. Avrupa’da dijital açıdan aktif olan tüketicilerin neredeyse dörtte üçü, 2019 yılına kadar bir çeşit finansal teknoloji ürünü kullanmaya başladı. Para kullanılmayan ödeme yöntemleri1, artan bağlanırlık, açık bankacılıktaki gelişmeler ya da robot danışman teknolojileri, istikrarlı trendler olarak halen bu büyümeyi destekliyor.

Müşterini Tanı (KYC) sürecinin harika bir şekilde yürütülmesi sayesinde, finansal teknoloji sektöründe, mükemmel bir müşteri kazanım sürecinden mevzuata uygunluğa hiçbir alanda hataya yer yok.

Müşterini Tanı süreçleri rekabetçi ve fark yaratan bir unsur olarak görülmeye devam ediyor olsa da desteklenme ve uygulanma hususunda bilgi ve teknik kapasite gerektiriyor.

KYC, bankalar ve müşterilerinin kazanım aşamasında, bireyler ya da işletmeler için düzenleyici ve zorunlu bir gereksinimdir.

Bu işlemler geleneksel olarak insanlar tarafından tamamlanırdı; fakat fintech firmaları, bankacılık işlemlerini son on yılda dijital çağa uyarlayarak yapılış yöntemlerini dönüştürdü.

Fintech firmaları KYC’nin yönetişiminde ve dijital alana doğru büyümesinde başı çekiyor. Müşterini Tanı süreçleri (belli başlı bir mali düzenlemeyle değil, müşteri kazanımıyla ilgili olduğunda) çok sayıda sektörde, bilhassa da Airbnb, BlaBlaCar gibi paylaşımlı ekonomi platformlarının gelişmesiyle birlikte gitgide daha fazla kullanılıyor. Bu platformlar, güvenilirliklerini güçlendirirken bir yandan da müşterilere daha iyi hizmet vermek için onların verisini kullanıyor.

Bu üç dinamik, hem KYC’nin bir parçası, hem de kendilerini farklı kılmak ve uzun vadede büyümesini sürdürülebilir hale getirmek isteyen start-up firmalar için temel unsur.

Kaçırılmış ya da işlem görmemiş düzenlemeler, start-uplar için zaman ve para kaybına yol açabilir. Uluslararası ve yerel standartları bir araya getiren KYC hukuku, karmaşık ve kendisini sürekli yenileyen bir kurallar bütünüdür. Bu bütün, Kara Para Aklama Karşıtı (AML) ve Mali Suçlar Karşıtı şemaları da kapsar. Düzenleyiciler, mali hizmet sağlayıcılarının müşteri profillerini sürekli olarak güncellemesini ve düzenlemesini, bu sayede de müşteriler için gereken özenin gösterilmesi hükmüne uyulmasının sağlanmasını talep eder.

Bu kontrollerin ve süreçlerin güncel kalmasını sağlamak, hem uygunluk açısından hem de dolandırıcılık ve kara para aklama riskinin düşürülmesi için önemli bir adımdır.

Şirketler, müşteri deneyimini optimize etmek için onlara sürtünmesiz ve hatasız bir yolculuk sunmalıdır. KYC’yi hayata geçirmek, bu yolculuğun ilk adımıdır.

Bu süreç, teknoloji ve otomasyon için bir katalizör görevi yaparak operasyonel verimlilik sağlar. Teknoloji; aktivasyonu hızlandırmak, müşteri deneyimini iyileştirmek ve dolandırıcılığı azaltmak için güçlü bir kimlik tespit süreci izlenmesini sağlar.

KYC işleme sürecinin %70’e yakını, bilhassa da kimlik doğrulama ve dolandırıcılık tespiti işlemleri otomatikleştirilebilir. Kalan %30’luk elle yönetilebilen kısım ise dışarıdan hizmet sağlayan bir firma tarafından kolaylıkla halledilebilir.

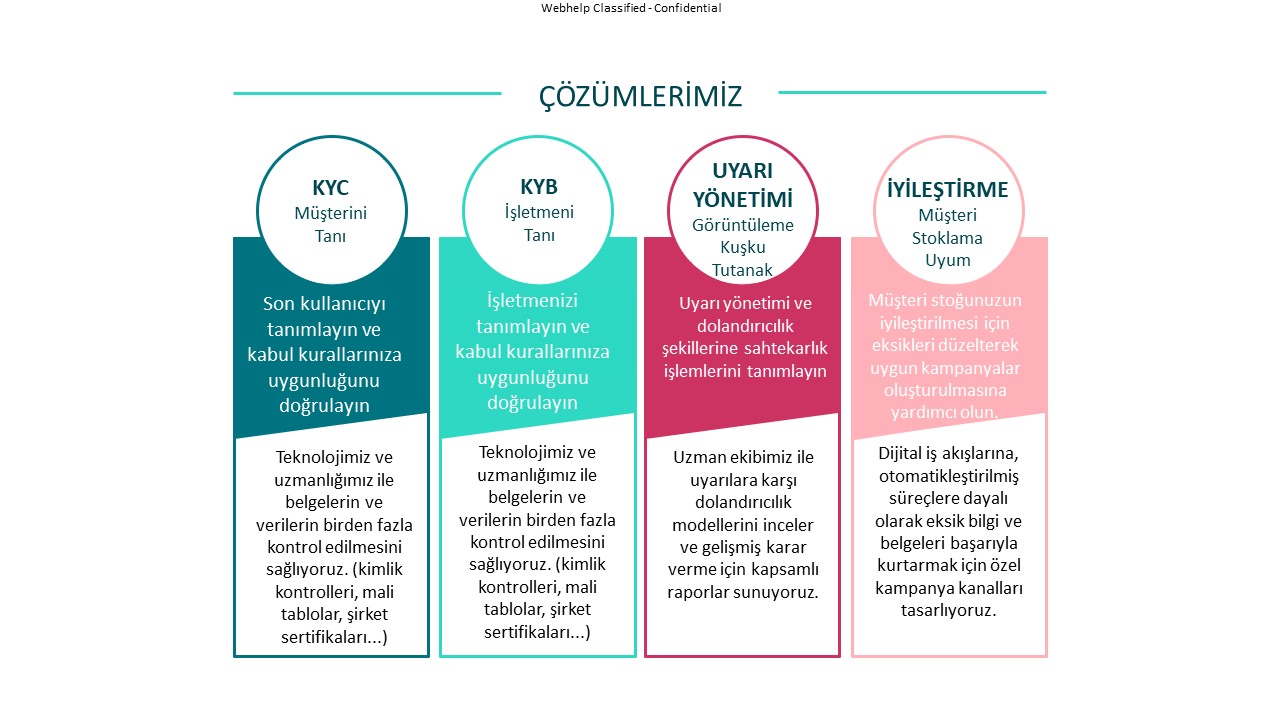

The Nest, Concentrix Grubu aracılığıyla işletmeleri teknoloji ve insan desteğiyle uçtan uca desteklerken ölçek ekonomilerine fırsat verir ve operasyonel karmaşayı azaltır.

Nereden başlayacağınızdan emin değilseniz, KYC zaman alıcı ve riskli bir süreç olabilir. The Nest by Concentrix’in pek çok start-up firma için verdiği dışarıdan hizmet; bilhassa da ölçeklendirilebilirlik ya da teknolojik kapasite konularında sorun yaşıyorsanız düşünmeye değer bir çözüm..

Avrupa’nın önde gelen bankalarına ve fintech firmalarına destek veriyoruz. Daha fazla bilgi için bizimle iletişime geçin!